Yuca Invest IV

- Encerrada

- Imobiliária

Yuca Invest IV

Rentabilidade Alvo (TIR)

18.92% a.a

Valor da Cota

R$ 10.000,00

Valor Captado

R$ 1.920.000,00

Participação

0.4336% por cota

Pagamentos Projetados

R$ 56,00/mês/cota + IPCA

Modalidade

Equity

Investidores

117

Status

Encerrou em 11/06/2021

Status: Alvo Mínimo Atingido

Alvo Mínimo

Alvo Máximo

Sobre o Investimento

Invista em apartamentos nos melhores bairros de São Paulo, para sua reforma e locação, com foco na venda para Fundos de Investimento. Faça um investimento seguro e descomplicado enquanto a Yuca cuida de 100% da operação para você.

O PROJETO

Os recursos captados nesta oferta de Equity serão investidos pela Yuca na aquisição e reforma de até 3 imóveis para renda em bairros nobres de São Paulo (Moema, Bela Vista e Brooklin), com o propósito de modernizá-los e oferecer um serviço de locação profissionalizada. Os ativos poderão ser vendidos após 24 meses de operação, onde o Fundo de Investimento Imobiliário da Yuca pode ser tido como um potencial comprador dos imóveis.

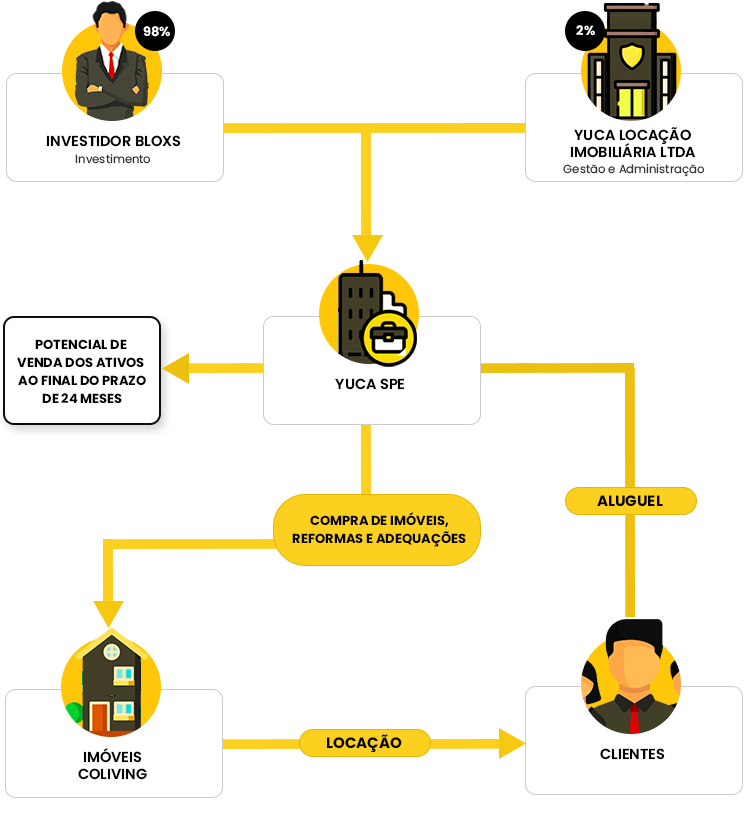

Os investidores terão 98% de participação na YUCA EMPREENDIMENTOS IMOBILIÁRIOS SPE III LTDA, empresa constituída exclusivamente para ser proprietária dos ativos. A Yuca SPE será gerida pela Yuca Locação Imobiliária LTDA, a qual realizará a compra dos imóveis, reformas e adequações dos mesmos.

Gráfico: Estruturação do negócio, onde investidores viram sócios da SPE proprietária dos imóveis e recebem dividendos.

POR QUE SELECIONAMOS O PROJETO?

- COMPRAR BARATO - Entendemos Yuca conseguiu criar diferencial na compra dos imóveis abaixo do preço de mercado, com utilização intensiva de tecnologia. Adicionalmente, a escala vem ajudando a reduzir custos com a contratação de reforma, mobiliário e equipamentos;

- RECEITA EM DOBRO - O modelo de aluguel dos quartos permite aferir até o dobro da receita de um aluguel convencional;

- TESE DE SAÍDA - Após estabilização operacional dos imóveis com rentabilidade diferenciada, nos parece clara a oportunidade de venda desses ativos para Fundos, aí incluído o FII da própria Yuca;

- EMPRESA TOP - Com cerca de 70 funcionários e 3 sócios com ótimo track record, acreditamos que a Yuca atua em um mercado gigantesco e com muito espaço para inovação;

SAIBA MAIS

- Acesse as demais seções para conhecer a EMPRESA, detalhar a REMUNERAÇÃO e as INFOS ESSENCIAIS DA OFERTA, incluindo a Minuta do CONTRATO DE INVESTIMENTO;

- Esta é a quarta captação da Yuca através da Bloxs.. Nas três operações anteriores, foi captado cerca de R$ 5 milhões, com 254 investidores, que já estão recebendo pagamentos. Veja relatório atualizado AQUI;

VÍDEO DA OFERTA

Resumo da operações em um bate-papo com o Rafa Steinbruch, co-founder da Yuca

YUCA

- Somos a proptech brasileira referência em operações residenciais, com a missão de reinventar o mercado imobiliário. Usamos tecnologia para inovar no setor e ajudar pessoas a viverem melhor nas grandes cidades, fazendo a gestão profissional de locações residenciais em imóveis estrategicamente bem localizados. Máxima rentabilidade para proprietários e investidores, e um sistema de moradia completo para os inquilinos.

- Na prática, adquirimos apartamentos abaixo do preço de mercado nos melhores bairros de São Paulo e os transformamos em lugares fantásticos de se viver, reformando e equipando os espaços no padrão de estilo Yuca. Ou seja, adaptamos esses imóveis para a vida moderna, deixando eles prontos para morar. Já são mais de 350 unidades sob gestão, com 90% de ocupação.

- Em São Paulo, ninguém tem tempo a perder. Por isso, a Yuca facilita o processo de locação, sem fiador e burocracias. O pacote do aluguel inclui serviços que facilitam a vida do morador, como auxílio na mudança, diarista uma vez por semana e manutenção 24 horas por dia, tudo reunido num único boleto mensal.

SAIBA MAIS

- Site: www.yuca.live

- Para investidores: www.paginas.yuca.live/investidor

- LinkedIn: www.linkedin.com/company/yuca-living-company

- Yuca & Bloxs - Outras Operações: https://bloxs.com.br/estruturador/yuca

Eduardo Campos

Natural do Recife, o CEO da Yuca fundou em 2014 a Parafuzo, um dos maiores marketplaces de serviços domiciliares. Em 2018, co-fundou a ONEVC, fundo de Venture Capital do Rappi, Pipefy, Loggi e Kovi.

Paulo Bichucher

Co-fundador e COO, fez carreira como analista de investimentos e diretor de empresas no Pátria Investimentos. Atuou no Equity International, fundo do megainvestidor de Real Estate Sam Zell. Tem MBA em Wharton, com ênfase em Real Estate e Data.

Rafael Steinbruch

Co-fundador e Head de Real Estate na Yuca, é membro do conselho da Log Commercial Properties, foi membro do time de investimentos da Starwood Capital Group e atuou em fusões e aquisições e no mercado de capitais do Banco Morgan Stanley.

- A Rentabilidade Alvo de 18,9% é medida pela Taxa Interna de Retorno (TIR). Calcula o aporte do investidor e o retorno do investimento, através dos fluxos de dividendos mensais e de expectativa de venda dos imóveis ao final do 24º mês;

- O Contrato de Investimento Coletivo (CIC) reflete a relação direta entre o investidor e a YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA (SPE), sendo assinado eletronicamente logo após o encerramento da captação;

- O CIC será convertido no prazo de 6 meses em ações da SPE, com investidor entrando no seu Quadro Societário. Neste mesmo prazo a SPE será também transformada em uma S/A;

- A Yuca planeja finalizar as obras em 3 meses a partir da compra dos imóveis e atingir uma ocupação de todos os quartos até 6 meses após a entrega das obras;

- Conforme ocupação, os investidores já iniciam recebimento de dividendos mensais, estimados em cerca de 0,56% am do valor investido (yield mensal), equivalente a 6,7% aa;

- A partir do 24° mês, é estimada a venda dos imóveis para um potencial comprador, podendo ser inclusive o YUCA FII, Fundo Imobiliário gerenciado pela Yuca;

PLANO FINANCEIRO

Analise abaixo o Plano Financeiro completo do negócio, assim como a Minuta do Contrato de Investimento, disponível na seção Pacote de Documentos Jurídicos:

POR QUE INVESTIR

- Rendimento anual de 6,7% a.a. (318 bps acima da NTN-B 2026), pagos como dividendos, isentos de IR;

- Taxa Interna de Retorno (TIR) atraente de 18.9% ao ano

- Exposição à valorização imobiliária de bairros demandados em São Paulo

- Investimento em ativos reais, estáveis e bons para diversificação

- Imóveis 100% mobiliados e com serviços – inquilinos sem “dor de cabeça”

- Affordability - preços de locação mais acessíveis geram maior ocupação

- Resiliência - moradia é uma necessidade básica das pessoas

CNPJ - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarCONTRATO SOCIAL - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarFATURAMENTO MENSAL PROJETADO - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarPLANO FINANCEIRO - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarACORDO DE ACIONISTAS [MINUTA] - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarMATRÍCULA DOS IMÓVEIS - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarCONTRATO DE INVESTIMENTO [MINUTA] - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarDEMONSTRAÇÃO CONTÁBIL - YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA

BaixarInformações Essenciais sobre a Oferta

1 INFORMAÇÕES SOBRE A SOCIEDADE EMPRESÁRIA DE PEQUENO PORTE

a. YUCA EMPREENDIMENTOS IMOBILIARIOS SPE III LTDA, sociedade empresária de pequeno porte, inscrita no CNPJ sob o nº 41.339.969/0001-79, com sede na Praça dos Omaguás, nº 106, Pinheiros, Cidade de São Paulo, Estado de São Paulo, CEP 05.419-020, com seus atos constitutivos devidamente registrados na Junta Comercial do Estado de São Paulo. A empresa pode ser contatada através do telefone (11) 9322-1637.

b. A SOCIEDADE EMPRESÁRIA é uma SPE LTDA, especializada em compra e venda de imóveis residenciais urbanos, gestão e administração de imóveis residenciais urbanos e locação de imóveis residenciais urbanos.

c. A SOCIEDADE EMPRESÁRIA não possui funcionários atualmente. A YUCA COMUNIDADE E TECNOLOGIA LTDA, controladora da SOCIEDADE EMRPESÁRIA, possui atualmente 75 funcionários..

d. O Capital Social da SOCIEDADE EMPRESÁRIA é de R$ 5.000,00 (cinco mil reais) e o seu Patrimônio Líquido é de R$ 5.000,00 (cinco mil reais).

e. As demonstrações contábeis se encontram neste link.

f. Principais executivos da SOCIEDADE EMPRESÁRIA:

(i) RAFAEL STEINBRUCH, brasileiro, solteiro, administrador de empresas, portador da CI n° 30.273.356-5, expedida pela SSP/SP, inscrito no CPF/ME sob n° 228.020.438-03, residente e domiciliado na Cidade de São Paulo, Estado de São Paulo, à Alameda Tietê, n° 353, apto. 111, Cerqueira César, CEP 01.417-020. Até meados de 2019, foi membro do time de investimentos da Starwood Capital Group, um fundo global de investimento imobiliário com mais de US$ 60 bilhões de patrimônio sob gestão. Foi responsável pela gestão dos investimentos na América Latina e membro da equipe de prospecção de novos negócios nos Estados Unidos. É membro do Conselho de Administração da LOG Commercial Properties (BOV:LOGG3).

g. A SOCIEDADE EMPRESÁRIA é controlada pela YUCA COMUNIDADE E TECNOLOGIA LTDA, inscrita no CNPJ sob n° 34.399.713/0001-91, com 100% do seu capital total e capital votante.

2 INFORMAÇÕES SOBRE O PLANO DE NEGÓCIOS

a. Os recursos captados serão investidos na SOCIEDADE EMPRESÁRIA que tem como objetivo captar recursos para a aquisição e reforma de até 3 imóveis na Cidade de São Paulo para locação.

b. Os serviços oferecidos serão: (i) Aquisição de até 3 imóveis na Cidade de São Paulo; (ii) Reformas e adequações dos imóveis adquiridos; (iii) Locação dos imóveis reformados através do sistema de coliving.

c. O público-alvo do negócio da SOCIEDADE EMPRESÁRIA serão clientes imobiliários.

d. A atuação da SOCIEDADE EMPRESÁRIA será no município de São Paulo (SP).

e. O propósito da oferta é financiar a aquisição e reforma de até 03 imóveis na Cidade de São Paulo para locação.

f. A oferta será executada caso se enquadre no intervalo de R$ 1.830.000,00 (Valor Alvo Mínimo) a R$ 2.260.000,00 (Valor Alvo Máximo). Os recursos aportados pelos investidores corresponderão a 100% de financiamento do objetivo do negócio. Na hipótese de NÃO ser atingido o Valor Mínimo proposto na oferta, o montante investido será devolvido a cada respectivo investidor. Na hipótese de NÃO ser atingido o Valor Máximo Alvo proposto na oferta, o projeto adequará o seu escopo, podendo adquirir apenas 02 dos 03 imóveis previstos.

g. Na sequência apresentamos o faturamento da SOCIEDADE EMPRESÁRIA estimado para os próximos 05 anos: Faturamento para 2021: R$ 93.535,45 / Faturamento para 2022: R$ 285.124,34 / Faturamento para 2023: R$ 295.828,14/ Faturamento para 2024: R$ 305.557,87 / Faturamento para 2025: R$ 314.934,72. O faturamento em periodicidade mensal previsto para os 05 anos se encontra neste link.

h. Não houve pela SOCIEDADE EMPRESÁRIA prévia oferta de valores mobiliários com dispensa de registro nos termos desta instrução.

3 INFORMAÇÕES SOBRE O VALOR MOBILIÁRIO OFERTADO

a. Tipo: Contrato de Investimento Coletivo

Quantidade de valores mobiliários objeto da oferta: 183 a 226

Preço unitário: R$ 10.000,00

Prazo da captação: 60 dias, com início em 29/03/2021 com encerramento previsto para o dia 28/05/2021, podendo ser prorrogado pelo prazo máximo de até 180 dias nos termos do art. 3º I da Instrução CVM 588/2017. [Em 24/05/2021 o encerramento da oferta foi ajustado para 11/06/2021]

b. Valor total da Oferta: R$ 2.260.000,00 (Valor Alvo Máximo), podendo ser distribuído parcialmente caso seja atingido o valor de R$ 1.830.000,00 (Valor Alvo Mínimo). A partir de alcançado o Valor Alvo Mínimo, a oferta poderá ser encerrada, independente de finalizado o prazo de captação.

c. Esclarecimentos:

I. O valor mobiliário ofertado é título conversível em participação no capital social da SOCIEDADE EMPRESÁRIA com direito a voto.

II. Este título é conversível em participação da SOCIEDADE EMPRESÁRIA.

III. Este título confere participação no capital.

IV. Este título confere direito a voto, de acordo com as cláusulas e condições previstas no Acordo de Acionistas, sem quaisquer restrições a este direito. No entanto, os acionistas, assim como os administradores por eles indicados, deverão abster-se de votar nas Assembleias Gerais em relação às matérias em que estiverem em situação de Conflito de Interesse. A Minuta do Acordo de Acionistas se encontra no seção PACOTE DE DOCUMENTOS JURÍDICOS.

V. Este título é passível de livre cessão, desde que negociado exclusivamente de forma privada. No entanto, uma vez convertido título em ações da SOCIEDADE EMPRESÁRIA, não será permitido ceder e/ou transferir os respectivos direitos e obrigações a quaisquer terceiros, salvaguardado o direito de preferência, conforme disposto no Acordo de Acionistas.

d. O valor alvo mínimo da oferta corresponde a 36600% do capital social da SOCIEDADE EMPRESÁRIA e o valor alvo máximo corresponde a 45200% do capital social da SOCIEDADE EMPRESÁRIA. Após a conversão do Contrato de Investimento em ações da SOCIEDADE EMPRESÁRIA, este percentual será de 98%.

e. A SOCIEDADE EMPRESÁRIA envidará os melhores esforços para realizar a transformação do seu tipo societário, de sociedade limitada (LTDA) para sociedade anônima de capital fechado (S/A) no prazo de 6 (seis) meses contados da data de assinatura do Contrato, bem como aprovar o aumento de seu capital social, mediante conversão em capital do Valor Investido, até o limite necessário para que o INVESTIDOR possa ingressar em seu quadro societário e manter suas participações nos resultados e no capital social. O prazo estabelecido será prorrogado por igual período na hipótese de superveniência de circunstâncias, alheias à vontade da SOCIEDADE EMPRESÁRIA, que impeçam ou dificultem a Transformação ou Conversão. A oferta tem como Valor Alvo R$ 2.260.000, 00 valor este que dará participação de 98% na SOCIEDADE EMPRESÁRIA, em valuation pós-money de R$ 2.306.122,45

f. Existe a obrigação prévia de adesão ao Acordo de Acionistas, no momento da celebração do Contrato de Investimento. Não há previsão de limitação ou direito de voto dos sócios, apenas previsão de abstenção do voto nas Assembleias Gerais relacionadas a matérias em que estiverem em situação de Conflito de Interesse.

g. Os direitos políticos e patrimoniais na SOCIEDADE EMPRESÁRIA estão detalhados na Minuta do Acordo de Acionistas, que se encontra na seção PACOTE DE DOCUMENTOS JURÍDICOS.

4 INFORMAÇÕES SOBRE EXISTÊNCIA DE SINDICATO DE INVESTIMENTO PARTICIPATIVO

Não há sindicato de investimento participativo na presente oferta.

5 COMUNICAÇÃO SOBRE A PRESTAÇÃO DE INFORMAÇÕES CONTÍNUAS APÓS A OFERTA

A SOCIEDADE EMPRESÁRIA se compromete a divulgar para os investidores por meio da PLATAFORMA, com periodicidade mínima trimestral, até a data de conversão do Contrato de Investimento em quotas/ações, as informações referentes a seus indicadores de desempenho, informações financeiras, com especial detalhes a desenvolvimento e planejamento do projeto. A partir da conversão do Contrato de Investimento em quotas/ações, a SOCIEDADE EMPRESÁRIA poderá deliberar em Assembleia com os referidos investidores, mediante expressa e comprovada aprovação da maioria dos acionistas/quotistas, para relação direta com os investidores sem utilização do PLATAFORMA (Bloxs).

6 ALERTA SOBRE RISCOS

a. Existe a possibilidade de perda da totalidade do capital investido em decorrência do insucesso da sociedade empresária de pequeno porte.

b. Não existem outros títulos, instrumentos ou valores mobiliários da sociedade empresária de pequeno porte que confiram direitos ou privilégios adicionais àqueles objetos da oferta, portanto não existem direitos que podem materialmente limitar ou diluir a participação do investidor na sociedade.

c. Não existe oferta privada que compõe a rodada de financiamento, seja ela prévia ou simultânea, incluindo o montante da oferta privada expresso em valor monetário e em proporção ao valor alvo sendo ofertado publicamente com dispensa de registro nos termos desta Instrução.

d. O investidor tem o direito de desistir do investimento sem incorrer em quaisquer multas ou penalidades, durante o prazo de 07 dias a partir da data de confirmação do investimento.

e. Cientificamos que existe obrigação da sociedade empresária de pequeno porte em transformar-se em sociedade anônima (S/A).

f. As responsabilidades advindas da aquisição e conversão de participação em sociedades empresárias que, dependendo do tipo societário adotado, podem acarretar possíveis riscos ao patrimônio pessoal do investidor em razão de sua responsabilidade patrimonial limitada não ser reconhecida em decisões judiciais nas esferas trabalhistas, previdenciária e tributária, entre outras. Por este se tratar de um título conversível em participação há implicações e riscos para o investidor neste sentido.

g. Os valores mobiliários são emitidos de forma não escritural e sua guarda será de responsabilidade do próprio investidor.

h. Informamos a respeito da inexistência de mercado secundário regulamentado de negociação de valores mobiliários adquiridos em oferta dispensada de registro nos termos desta Instrução.

i. A sociedade empresária de pequeno porte não é registrada na CVM e pode não haver prestação de informações contínuas após a realização da oferta.

j. Há risco de descontinuidade das operações da plataforma, o que pode afetar a obtenção de informações sobre a sociedade empresária de pequeno porte após a realização da oferta.

7 INFORMAÇÕES SOBRE CONFLITOS DE INTERESSE

Não há situações de conflito de interesses relacionadas à atuação da plataforma como intermediária da presente oferta.

8 INFORMAÇÕES SOBRE A REMUNERAÇÃO DA PLATAFORMA ELETRÔNICA DE INVESTIMENTO PARTICIPATIVO E OS CRITÉRIOS UTILIZADOS PARA SUA DETERMINAÇÃO

a. Taxa de Sucesso: 3% a 5% do valor captado.

9 INFORMAÇÕES SOBRE A TRIBUTAÇÃO APLICÁVEL

Após a conversão em ações o investidor passa a ser sócio da empresa ofertante, cuja declaração deverá ser efetuada na seção "Bens e Direitos". Os dividendos distribuídos aos sócios são isentos de imposto de renda. Sob eventual ganho de capital em caso de alienação das ações, incidirá 15% de imposto de renda.

Os valores eventualmente retidos e recolhidos serão discriminados em Informe de Rendimentos individual, disponibilizado na Bloxs anualmente.

10 ADVERTÊNCIA

A sociedade empresária de pequeno porte e a oferta apresentada nesta plataforma estão automaticamente dispensados de registro pela Comissão de Valores Mobiliários - CVM.

A CVM não analisa previamente as ofertas.

As ofertas realizadas não implicam por parte da CVM a garantia da veracidade das informações prestadas, de adequação à legislação vigente ou julgamento sobre a qualidade da sociedade empresária de pequeno porte.

Antes de aceitar uma oferta leia com atenção as informações essenciais da oferta, em especial a seção de alertas sobre riscos.

M

E

G

E

L

S

A

M

G

A

B

R

S

D

L

N

I

A

T

V

J

T

L

G

M

J

L

R

Y

R

M

E

L

A

T

A

J

A

J

M

G

S

J

F

E

T

C

L

M

M

J

F

R

E

J

C

M

M

R

C

P

A

+50

Baixe a apresentação resumo e saiba mais sobre a operação

Baixar ApresentaçãoOportunidades Abertas

CR - Docg

Dívida | Crédito Estruturado

Investimento mínimo: R$ 5.000,00

Prazo: 36 meses

Pagamento: Mensal, após 12 meses de carência