CRI TERRASSA - RFCRI0123

Oportunidade de investir em um CRI, isento de IR, rentabilizando 12% a.a. + IPCA.

- Encerrada

- Imobiliária

CRI TERRASSA - RFCRI0123

Oportunidade de investir em um CRI, isento de IR, rentabilizando 12% a.a. + IPCA.

Rentabilidade Alvo (TIR)

16.18% a.a

Investimento Mínimo

R$ 1.000,00

Valor Captado

R$ 1.190.000,00

Prazo

30 meses

Pagamento

Mensais

Modalidade

Dívida

Investidores

109

Status

Encerrou em 02/02/2024

Status: Alvo Mínimo Atingido

Alvo Mínimo

Alvo Máximo

Sobre o Investimento

🚨 Leia esse material com atenção. Não invista antes de acessar a seção de Informações Essenciais da Oferta Pública e o Alerta de Riscos.

RESUMO DO PROJETO:

A Bloxs Capital Partners (B.CP), através da RCVM88, inova mais uma vez e traz para você a possibilidade de investir em um título de renda fixa com proteção inflacionária e vinculado ao mercado imobiliário.

Por ser, possivelmente, o MENOR CRI já estruturado no Brasil, essa operação vai em linha com o propósito da Bloxs Capital Partners (B.CP) de democratizar o acesso ao Mercado de Capitais para emissores do Small e Middle Market.

O Certificado de Recebíveis Imobiliários (CRI) RFCRI0123 foi emitida pela B.CP, utilizando recebíveis emitidos pela Terrassa, empresa especializada em empreendimentos residenciais na região de Itajaí (SC). Os recursos oriundos da emissão serão utilizados para financiar a obra do empreendimento Alameda Dom Bosco.

A Bloxs Capital Partners representará os investidores para gestão do Patrimônio Separado, que inclui os recebíveis imobiliários e a conta garantia, bem como eventual excussão das garantias e acompanhamento das obrigações pecuniárias e não pecuniárias, trazendo mais segurança e tranquilidade ao investidor.

O plano financeiro prevê uma rentabilidade ao investidor de 12% a.a. + IPCA durante 30 meses. A operação conta com garantia real (cessão fiduciária dos recebíveis) e fidejussória (aval da holding controladora), o que denota uma ótima relação risco x retorno.

COMO O PROJETO FOI ESTRUTURADO:

| DEVEDORA | T3 EMPREENDIMENTOS IMOBILIÁRIOS LTDA |

| MODALIDADE | Dívida |

| INSTRUMENTO CONTRATUAL | Notas Comerciais que servirão de lastro para a emissão de Certificados de Recebíveis Imobiliários na qual o investidor irá aderir através do Boletim de Subscrição. |

| OBJETIVO DA CAPTAÇÃO | Financiamento da construção do empreendimento Alameda Dom Bosco. |

| REPORTS E ACOMPANHAMENTO | Trimestrais, disponibilizadas pela Bloxs e pela Sociedade Investida, através da plataforma digital e gratuita da Bloxs. |

* Saiba mais na seção FINANCIALS.

POR QUE INVESTIR NESTA OPERAÇÃO?

- Alta Rentabilidade - Rentabilidade esperada de 16,18% a.a.*, muito acima das opções tradicionais de renda fixa;

- Risco Controlado - Participar de um mercado de com risco controlado e com a carteira de recebíveis com índice de inadimplência de 0,47%;

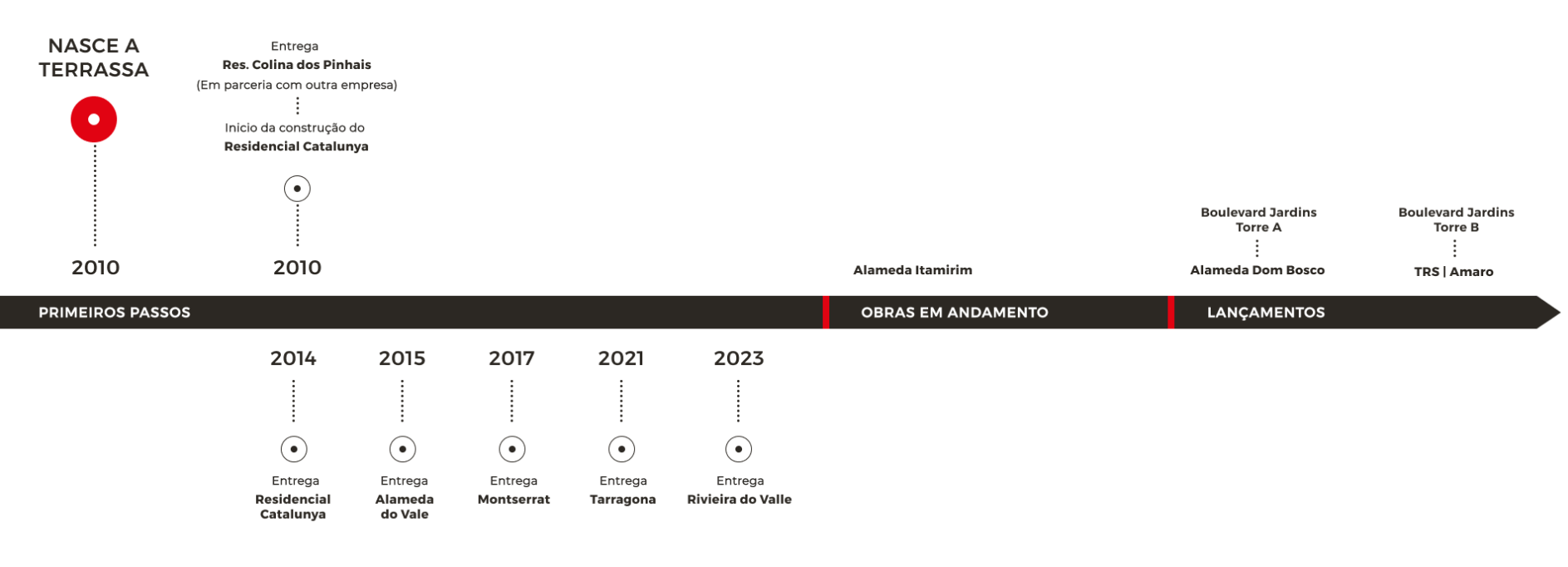

- Excelente Track Record - A Terrassa possui mais de uma década de experiência somando 5 empreendimentos entregues.

*Rentabilidade calcula conforme a projeção do IPCA do Relatório Focus de 30/10/2023 (Link consulta)

O QUE É UM CERTIFICADO DE RECEBÍVEIS IMOBILIÁRIOS (CRI)?

Os Certificados de Recebíveis do Imobiliários (CRI) são títulos de crédito lastreados em recebíveis originados de negócios realizados no setor Imobiliário.

Esses recebíveis, provenientes de financiamentos, empréstimos ou vendas a prazo realizados no setor imobiliário, representam créditos a serem recebidos no futuro.

Os CRIs são emitidos por securitizadoras, que adquirem esses recebíveis e os consolidam em uma carteira, proporcionando aos investidores a oportunidade de investir no setor imobiliário de forma controlada.

- Vantagens:

- Os CRI proporcionam uma alternativa atraente de financiamento, diversificando as fontes de recursos para o setor. Isso reduz a dependência de linhas de crédito tradicionais e aumenta a resiliência financeira ao possibilitar acesso a um amplo mercado de investidores, incluindo fundos de investimento, fundos de pensão, seguradoras e investidores individuais;

- Ao facilitar o acesso a financiamentos e atrair investidores, os CRI's contribuem para o crescimento e a modernização do setor Imobiliário. Esse estímulo ao desenvolvimento sustentável impulsiona a inovação, a produtividade e a competitividade do setor, alinhando-se com os objetivos de desenvolvimento econômico e social;

- Os investidores têm acesso a ativos lastreados em recebíveis provenientes de negócios imobiliários, beneficiando-se do potencial de crescimento e estabilidade do setor.

- Desvantagens

- Existe o risco de inadimplência por parte dos devedores, o que pode impactar a rentabilidade e a devolução do capital investido.

Saiba mais sobre o CRI clicando aqui!

SOBRE O MERCADO E O EMPREENDIMENTO:

O crescimento do setor imobiliário veem se destacando cada vez mais.

Porém, em termos residenciais. existe um estado que se destaca e se faz presente nas mídias com seu volume de lançamentos e valorização dos seus imóveis.

Segundo a matéria da Veja Mercado, nos últimos doze meses, Balneário Camboriú acumulou alta de 22,4%, seguida por São José (20,2%), Itapema (19,3%), Itajaí (15,4%) e Blumenau (14,3%). Leia mais clicando aqui.

Itajaí:

- É a 28ª maior economia do Brasil, e a segunda maior de Santa Catarina. Um dos motivos disso é o Porto de Itajaí, o qual possui reconhecimento internacional;

- É destaque também na empregabilidade e foi a 4ª cidade no ranking de geração de empregos do Brasil em pesquisa recente;

- Está entre as 10 cidades com o metro quadrado mais valorizado do Brasil, e próxima da realidade de Balneário Camboriú, sua vizinha, que se destaca pelos edifícios de luxo.

Empreendimento Alameda Dom Bosco:

- Localização privilegiada em um dos pontos mais desejados de Itajaí, o bairro de Dom Bosco;

- Empreendimento de 01 torre com 112 unidades residenciais, das quais 40 estão vendidas e fazem parte da carteira de recebíveis.

Apresentação - Conheça mais sobre o Empreendimento aqui:

QUAIS SÃO OS PRINCIPAIS RISCOS DESTA OPERAÇÃO?

- Risco de crédito: Inadimplemento do emissor.

- Mitigante: Essa operação foi estruturada com garantia real e fidejussória.

FAQ - PERGUNTAS FREQUENTES:

- Quando terei o retorno do meu principal?

- O retorno esperado é de 30 meses. Saiba mais na seção FINANCIALS.

- Ao investir na operação, onde fica o meu dinheiro?

- Para uma maior segurança nas nossas operações e em função da regulação da Comissão de Valores Mobiliários (CVM), cada captação possui sua própria Conta, em formato de “Conta Garantia” ou “Conta Escrow”. Esta conta é movimentada apenas pela Instituição Financeira, regulada e fiscalizada pelo Banco Central;

- Caso a oferta não atinja o seu Valor Alvo Mínimo dentro do prazo limite da oferta, o recurso é devolvido para o investidor em até 05 dias úteis;

- Após encerrada a oferta que tenha alcançado seu Valor Alvo, os recursos são transferidos para a conta corrente da Sociedade Empresária em até 05 dias úteis;

- Os pagamentos feitos pela Sociedade Empresária são realizados diretamente na conta corrente do investidor, cadastrada na Plataforma, ou na “Conta Digital Bloxs”.

- Existe a possibilidade de venda das minhas cotas enquanto Investidor?

- Sim. É importante que fique claro, porém, que esse é um investimento considerado ilíquido, não podendo ser resgatado antes do prazo. No entanto, é também um título de livre cessão, podendo ser negociado com terceiros a qualquer momento.

QUEM É A BLOXS CAPITAL PARTNERS?

- A Bloxs Capital Partners é a maior plataforma de ativos alternativos regulada pela Resolução CVM 88, tendo captado mais de R$ 145 milhões desde 2018;

- São mais de 70 projetos captados com sucesso e mais de R$ 40 milhões em pagamentos realizados para seus investidores através da plataforma;

- Você acompanha a evolução dos seus projetos de forma digital em nossa plataforma ou APP, através de eventos periódicos e com comunicação direta com o empreendedor. Saiba mais AQUI!

- Clique AQUI e acesse um relatório com o status de todos os projetos captados pela Bloxs. Acesse também a seção "Dúvidas Frequentes" no final desta página e tire outras dúvidas.

SAIBA MAIS:

- Navegue pelas seções desta página para conhecer mais sobre a EMPRESA, os EMPREENDEDORES, a REMUNERAÇÃO e os DOCUMENTOS da oferta;

- Leia AQUI um artigo que detalha sobre os produtos, os riscos, o nosso papel e o retorno final de alguns dos projetos anteriores da Bloxs;

- Acesse a Termo de Securitização do Certificado de Recebíveis do Imobiliário (CRI) e o Boletim de Subscrição, disponível na seção Pacote de Documentos Jurídicos, assim como as Informações Essenciais da Oferta Pública.

Terrassa

A Terrassa é uma construtora catarinense que há mais de 10 anos oferece apartamentos confortáveis, em empreendimentos seguros e de altíssima qualidade às pessoas que desejam tornar realidade o sonho do primeiro imóvel em Itajaí e região.

A empresa acredita que todos merecem viver bem. Por isso, cuidam de tudo para que seus clientes sejam bem atendidos, tenham tranquilidade, transparência e um relacionamento humano, do início à entrega da obra."

Ao longo dos últimos doze anos, foram 317 unidades residenciais em 5 empreendimentos. No momento, contam com 128 unidades em construção, além de 469 unidades lançadas.

Saiba mais em: https://terrassa.com.br/empresa/

Luís A. R. Wippel Filho

É fundador e CEO da TERRASSA Construtora. Formado em Engenharia Civil pela Universidade do Vale do Itajaí e com MBA pela Fundação Getúlio Vargas e Ibmec. Trabalha no mercado imobiliário desde 2002, sendo que, em 2010, fundou a Terrassa Construtora. Após um longo caminho, que passou pela formação universitária, experiência no exterior e nas muitas áreas da gestão de obras, Luís tinha sido ensinado pelos melhores professores, alcançado a visão de mundo e crescimento pessoal necessários para protagonizar sua própria história no ramo da construção civil e, assim como seu pai, desenvolver a região onde cresceu. Então, em 2010, nasceu a Terrassa, batizada com o nome de uma das mais belas cidades da Catalunha, no nordeste da Espanha.

🚨 Leia esse material com atenção. Não invista antes de acessar a seção de Informações Essenciais da Oferta Pública e o Alerta de Riscos.

RATING DO CRÉDITO: A

O rating é calculado considerando quatro pontos:

- Indicadores financeiros - Indicam o grau de endividamento e a capacidade de pagamento da empresa.

- Execução - Complexidade do projeto, riscos potenciais e capacidade de entrega do empreendedor.

- Garantias - Volume, liquidez e qualidade.

- Mercado - Pontos fortes, fracos, concorrências.

PARECER DA BLOXS:

- INDICADORES FINANCEIROS:

Através da análise dos indicadores financeiros, foi possível identificar que a empresa possui uma razoável saúde financeira e endividamento oriundo de capital de partes relacionadas (controladora), comum no setor imobiliário.

- EXECUÇÃO:

Avaliamos que o empreendedor conta com larga experiência no desenvolvimento das atividades do objeto social da Sociedade Investida. Saiba mais em Empresa e Empreendedores.

- GARANTIAS:

Através da análise do reforço de crédito proporcionado pelas garantias a serem vinculadas à oferta, sob o aspecto de suficiência e exequibilidade, verificamos que a Cessão Fiduciária dos recebíveis e o aval da controladora da SPE são suficientes para a manutenção da operação.

- MERCADO:

Avaliamos que a empresa está com exposição em mercado com crescimento estável.

Para saber como calculamos o rating, clique aqui.

SOBRE A REMUNERAÇÃO:

| MODALIDADE | Dívida (Certificados de Recebíveis Imobiliários) |

| PRAZO | 30 meses |

| PAGAMENTOS |

|

| REMUNERAÇÃO (JUROS) | 0,95% a.m. + IPCA atualizados e pagos mensalmente |

| GARANTIAS |

|

| TRIBUTAÇÃO | Isenta de IR |

Saiba mais acessando o PLANO FINANCEIRO do projeto.

SIMULAÇÃO DE INVESTIMENTO:

O quanto você deve receber ao final do projeto:

QUANTIDADE DE COTAS | PAGAMENTO DO PRINCIPAL Ao final do projeto | JUROS FIXOS (0,95% a.m. + IPCA )* Atualizados e pagos mensalmente | TOTAL LÍQUIDO* |

01 cota [R$ 1.000] | 30 x R$ 33,37 (média 30 meses) | 30 x R$ 7,25 (média 30 meses) | R$ 1.217,51 |

05 cotas [R$ 5.000] | 30 x R$ 166,67 (média 30 meses) | 30 x R$ 36,25 (média 30 meses) | R$ 6.087,53 |

10 cotas [R$ 10.000] | 30 x R$ 333,37 (média 30 meses) | 30 x R$ 72,50 (média 30 meses) | R$ 12.175,07 |

*Projeção do IPCA conforme relatório Focus de 30/10/2023 (Link consulta): 2023 4,63% aa | 2024 3,90% aa | 2025 3,50% aa | 2026 3,50% aa . Para valores dos juros mensais detalhados, acesse o Plano Financeiro na seção Pacote de Documentos Jurídicos.

INDICADORES COMPARATIVOS - EXPECTATIVA DE RENTABILIDADE

| TIR | 1,26% a.m. ou 16,18% a.a.** |

| PAYBACK | 30 meses |

| RETORNO SOBRE O INVESTIMENTO - ROI | 21,8% ao longo de 30 meses |

**Projeção do IPCA conforme relatório Focus de 30/10/2023 (Link consulta): 2023 4,63% aa | 2024 3,90% aa | 2025 3,50% aa | 2026 3,50% aa .

SAIBA MAIS

- Para mais detalhes, acesse as demais seções desta página, a Termo de Securitização do Certificado de Recebíveis do Agronegócio (CRA) e o Boletim de Subscrição, disponíveis na seção Pacote de Documentos Jurídicos;

- O que é a Bloxs e qual o nosso papel quanto plataforma regulada? Leia AQUI um artigo que detalha nosso produto, riscos e o retorno final de alguns projetos;

- Qual status atual dos demais projetos ofertados através da Bloxs? Veja último report AQUI.

MATRÍCULA COM REGISTRO DE INCORPORAÇÃO

BaixarCONTRATO SOCIAL - SOCIEDADE INVESTIDA

BaixarCONTRATO SOCIAL - CONTROLADORA

BaixarDEMONSTRAÇÕES CONTÁBEIS - CONTROLADORA

BaixarDEMONSTRAÇÕES CONTÁBEIS - SOCIEDADE INVESTIDA

BaixarAPRESENTAÇÃO DO EMPREENDIMENTO DOM BOSCO

BaixarPLANO FINANCEIRO

BaixarCERTIDÕES - SOCIEDADE INVESTIDA

BaixarNOTA COMERCIAL - SOCIEDADE INVESTIDA

BaixarFATURAMENTO MENSAL PROJETADO

BaixarTERMO DE SECURITIZAÇÃO

BaixarNOTA COMERCIAL

BaixarCESSÃO FIDUCIÁRIA

BaixarInformações Essenciais sobre a Oferta

1 INFORMAÇÕES SOBRE A SOCIEDADE EMPRESÁRIA DE PEQUENO PORTE

a. BLOXS CROWDFUNDING PLATAFORMA ELETRÔNICA LTDA., sociedade empresária de pequeno porte, inscrita no CNPJ sob o nº 29.131.261/0001-22, com sede na Avenida Estados Unidos, nº 397, Sala 401, Comércio – Salvador/BA, CEP 40.000-010, com seus atos constitutivos devidamente registrados na Junta Comercial do Estado da Bahia. A empresa pode ser contatada através do telefone (11) 96300-6451.

b. A Emissora é uma sociedade limitada, especializada em serviços de plataforma eletrônica de investimento participativo, prestação de serviços de consultoria em gestão empresarial e atividade de securitização de créditos.

c. A Emissora possui 10 funcionários atualmente.

d. O Capital Social da Emissora é de R$ 100.000,00 e o seu Patrimônio Líquido é de R$ -5.014.485,02.

e. As demonstrações contábeis se encontram neste link.

f. Principais executivos da Emissora:

(i) GUILHERME TAVARES ESTEFANO DANELLI, nacionalidade brasileira, nascido em 07/10/1994, solteiro, empresário, CPF n° 376.920.518-95, carteira nacional de habilitação n° 05714933561, órgão expedidor departamento estadual de transito - SP, endereço: Rua Con Altino De Moura, 279, Jardim Maria Augusta, Taubaté, SP, CEP 12080-530. Formado em Engenharia com mais de 10 anos de atuação no mercado financeiro e de capitais.

g. A Emissora é controlada por:

(i) BLOXS HOLDING LTDA, inscrito no CNPJ sob o nº 46.834.593/0001-92, com 100% do seu capital total e capital votante.

h) A Sociedade não realizou ofertas pública de valores mobiliários. A sociedade atuava apenas como plataforma eletrônica de investimento participativo, não como emissora. A plataforma não está autorizada a atuar como intermediadora de transações subsequentes.

2 INFORMAÇÕES SOBRE O PLANO DE NEGÓCIOS

a. Emissão de certificados de recebíveis imobiliários com lastro em direito creditório oriundo de Notas Comerciais emitidas pela T3 EMPREENDIMENTOS IMOBILIÁRIOS SPE LTDA (CNPJ nº 42.594.153/0001-54) e com aval da holding Terrassa Sul Construções (CNPJ nº 11.604.639/0001-00), bem como Cessão Fiduciária da carteira de recebíveis decorrentes do empreendimento Alameda Dom Bosco.

b. Oportunidade de participar do investimento em direitos creditórios com boa perspectiva de retorno financeiro de seu investimento.

c. O público-alvo do negócio são os investidores da Plataforma da Bloxs Crowdfunding.

d. A atuação em todo território brasileiro.

e. O propósito da oferta é o investimento em Certificados de Recebíveis Imobiliários.

f. Os recursos captados pela oferta serão destinados à aquisição de Certificados de Recebíveis Imobiliários. Tendo a oferta atingido, ao menos, uma captação mínima, a participação dos investidores desta oferta pública será proporcional ao montante efetivamente investido por cada um em relação ao valor total da emissão.

g. Na sequência apresentamos o faturamento estimado para o Patrimônio Separado da Emissora, para os próximos 05 anos:

Faturamento para Ano 1: R$ 1.025.456,96 / Faturamento para Ano 2: R$ 1.004.109,70 / Faturamento para Ano 3: R$ 442.823,48 / Faturamento para Ano 4: R$ 0,00 / Faturamento para Ano 5: R$ 0,00. O faturamento em periodicidade mensal previsto para os 05 anos se encontra neste link.

h. Não houve pela Emissora prévia oferta de valores mobiliários com dispensa de registro nos termos desta instrução.

3 INFORMAÇÕES SOBRE O VALOR MOBILIÁRIO OFERTADO

a. Tipo: Certificado de Recebíveis Imobiliários ("CRI")

Quantidade de valores mobiliários objeto da oferta: 1.133 a 1.700

Preço unitário: R$ 1.000,00 (mil reais)

Data de Início da Captação: 06/11/2023

Prazo de captação: até 180 dias

b. Valor total da Oferta: R$ 1.700.000,00 (Valor Alvo Máximo), podendo ser distribuído parcialmente caso seja atingido o valor de R$ 1.333.000,00 (Valor Alvo Mínimo). A partir de alcançado o Valor Alvo Mínimo, a oferta poderá ser encerrada, independente de finalizado o prazo de captação.

c. A Emissora não irá atuar como intermediadora de transações subsequentes.

d. Esclarecimentos:

Os Certificados conferirão aos investidores da oferta (e a cada investidor, na proporção de seu investimento) o direito de recebimento da remuneração prevista no CRI, que consistirá em:

(i) Devolução de 100% do valor investido em 30 parcelas iguais pagas mensalmente, após um prazo de carência de 1 mês.

(ii) Remuneração Fixa: Juros de 0,95% a.m. (12,01% a.a.) sobre o capital investido, calculado mensalmente sobre saldo devedor, pagos mensalmente, após um prazo de carência de 1 mês.

(iii) Correção monetária pelo Índice Nacional de Preços ao Consumidor Amplo – IPCA: apurados e pagos mensalmente.

II. Este título não é conversível em participação

III. Este título não confere participação no capital.

IV. Este título não confere direito a voto.

V. Este título é passível de livre cessão, desde que negociado exclusivamente de forma privada. A cessão ou transferência, a qualquer terceiro, quaisquer dos seus direitos e obrigações decorrentes do título depende do consentimento prévio e por escrito da Emissora, devendo o investidor se assegurar que o cessionário cumpra todas as disposições da RCVM 88 aplicáveis aos investidores.

e. Em relação ao item 3 da alínea (d) desta seção, qual o é percentual correspondente ao capital da sociedade empresária sendo ofertado na data do início da oferta. NÃO APLICÁVEL.

f. Em relação ao item 2 da alínea (d) desta seção, as condições em que se dará a conversão e o método de avaliação da Emissora para fins de determinação do preço e da quantidade do valor mobiliário de participação a ser emitido por ocasião da conversão. NÃO APLICÁVEL.

g. Em relação aos itens 2 e 3 da alínea (d) desta seção, a eventual existência de obrigação de adesão a acordo de sócios ou acionistas, quando da aquisição ou conversão do título de participação, juntamente com os principais direitos e obrigações advindos desse acordo, em especial no que tange a limitações ao direito de voto dos sócios. NÃO APLICÁVEL.

h. Em relação ao item 2 da alínea (d) desta seção, quais os diretos políticos e patrimoniais na Emissora serão conferidos pelas ações a serem entregues ao investidor por ocasião da conversão. NÃO APLICÁVEL.

i. Prazo de Vencimento: 30 meses

Forma de Pagamento: Os pagamentos serão realizados mensalmente depois de 1 mês de carência até a data de vencimento nas contas dos investidores cadastradas na plataforma.

Resgate antecipado: possibilidade, desde que observada a TIR mínima aos investidores, nos termos do Capítulo 4 do Termo Constitutivo das Notas Comerciais.

j. A Emissora prestará os serviços de controle de titularidade dos CRIs.

4 INFORMAÇÕES SOBRE O SINDICATO DE INVESTIMENTO PARTICIPATIVO, se houver.

Não há sindicato de investimento participativo na presente oferta.

5 COMUNICAÇÃO SOBRE A PRESTAÇÃO DE INFORMAÇÕES CONTÍNUAS APÓS A OFERTA

Mensalmente a Emissora enviará aos investidores cópias de todos demonstrativos do Patrimônio Separado, quando aplicável, assim como de todas as informações periódicas e eventuais exigidas pelos normativos da CVM, nos prazos ali previstos, bem como relatórios e comunicados referentes aos CRI's, resumo, resultados e implicações de todos os comunicados enviados (se houver), decisões que foram objeto de votação pelos investidores (se houver), com a exposição detalhada sobre o resultado da votação, quórum, o número de convocações e quaisquer outras informações relevantes

6 ALERTA SOBRE RISCO

a. Existe a possibilidade de perda da totalidade do capital investido em decorrência do insucesso do Patrimônio Separado.

b. Não existem outros títulos, instrumentos ou valores mobiliários do Patrimônio Separado que confiram direitos ou privilégios adicionais àqueles objetos da oferta, portanto não existem direitos que podem materialmente limitar ou diluir a participação do investidor na sociedade.

c. Não existe oferta privada da Emissora que compõe a rodada de financiamento, seja ela prévia ou simultânea, incluindo o montante da oferta privada expresso em valor monetário e em proporção ao valor alvo sendo ofertado publicamente com dispensa de registro nos termos desta Instrução.

d. O investidor tem o direito de desistir do investimento sem incorrer em quaisquer multas ou penalidades, durante o prazo de 5 (cinco) dias a partir da data de confirmação do investimento.

e. Cientificamos que não existe obrigação da Emissora que não seja constituído como sociedade anônima em transformar-se neste tipo de sociedade.

f. As responsabilidades advindas da aquisição e conversão de participação em sociedade empresárias que, dependendo do tipo societário adotado, podem acarretar possíveis riscos ao patrimônio pessoal do investidor em razão de sua responsabilidade patrimonial limitada não ser reconhecida em decisões judiciais nas esferas trabalhistas, previdenciária e tributária, entre outras. Por este se tratar de um título conversível em participação há implicações e riscos para o investidor neste sentido. O título ofertado não permite a conversão em participação societária na Emissora.

g. A eventual existência de planos de remuneração com base em ações ou opções, incluindo aqueles já aprovados ou em fase de implementação ou negociação, e como o exercício desses planos pode materialmente limitar ou diluir a participação do investidor na sociedade;

h. Informamos a respeito da inexistência de mercado secundário regulamentado de negociação de valores mobiliários adquiridos em oferta dispensada de registro nos termos desta Instrução.

i. Pode não haver prestação de informações contínuas após a realização da oferta.

j. Há risco de descontinuidade das operações, o que pode afetar a obtenção de informações sobre a sociedade empresária de pequeno porte após a realização da oferta.

k. Os surtos ou potenciais surtos de doenças transmissíveis em todo o mundo podem levar a uma maior volatilidade no mercado global de capitais e resultar em pressão negativa sobre a economia brasileira, e qualquer surto de tais doenças no Brasil pode afetar diretamente os devedores dos direitos creditórios e os direitos creditórios em si.

l. Todos os recursos oriundos dos direitos creditórios do patrimônio separado que estejam depositados em contas correntes de titularidade da Emissora poderão ser aplicados em aplicações financeiras permitidas (títulos de renda fixa, pré ou pós fixadas). Como quaisquer ativos financeiros negociados no mercado financeiro e de capitais, os títulos estão sujeitos a perdas decorrentes da variação em sua liquidez diária, rebaixamentos da classificação de investimento, fatores econômicos e políticos, dentre outros, podendo causar prejuízos aos investidores.

m. Em razão da pouca maturidade e da falta de tradição e jurisprudência no mercado de capitais brasileiro, no que tange a operações de Certificados de Recebíveis, em situações de estresse, poderá haver perdas por parte dos investidores em razão do dispêndio de tempo e recursos para eficácia do arcabouço contratual.

n. O quórum de deliberação em Assembleia Especial pode afetar adversamente a capacidade de aprovação de determinadas deliberações pelos investidores.

o. A realização inadequada dos procedimentos de execução dos direitos creditórios por parte da Emissora, em desacordo com a legislação ou regulamentação aplicável, poderá prejudicar o fluxo de pagamento dos Certificados. Adicionalmente, a capacidade de satisfação dos direitos creditórios também poderá ser afetada pela morosidade dos órgãos públicos, inclusive do Poder Judiciário brasileiro.

p. Há riscos relacionado à operacionalização dos pagamentos dos Certificados, tendo em vista que qualquer atraso ou falhas por parte de terceiros para efetivar o pagamento aos Titulares dos Certificados acarretará em prejuízos para os titulares dos respectivos Certificados.

q. Há risco decorrente da não emissão de carta conforto por auditores independentes da Emissora no âmbito da Oferta.

r) Há risco decorrente da ausência de auditoria independente do patrimônio separado.

s) Há risco decorrente da ausência de registro de companhia aberta da Emissora.

t) A Emissora está sujeita a cenários de insolvência, falência, recuperação judicial ou extrajudicial.

u) Há risco de alterações na legislação tributária aplicável aos Certificados.

v) Há risco relacionado à ausência de Garantia de Terceiros e do FGC.

w) Há risco relacionado à ausência de Coobrigação da Emissora, visto que o patrimônio separado constituído em favor dos investidores não conta com qualquer garantia flutuante ou coobrigação da Emissora.

x) Há riscos relacionado à inexistência de garantias.

y) Há riscos relacionado ao patrimônio líquido da Emissora ser insuficiente.

z) Há riscos de formalização incorreta do lastro da Emissão.

aa) Há risco da não realização da carteira de ativos e de perda dos processos judiciais relacionados aos direitos creditórios.

bb) Há risco quanto à capacidade da Emissora de honrar suas obrigações decorrentes dos Certificados, que depende exclusivamente do pagamento pelos devedores dos direitos creditórios.

cc) Há risco de negociação dos direitos creditórios com terceiros.

dd) Há risco de liquidação do patrimônio separado.

ee) Há risco de indisponibilidade, impossibilidade de aplicação ou extinção da poupança e de não acordo sobre o índice substitutivo.

ff) Há risco de obtenção de remuneração abaixo da esperada

7 INFORMAÇÕES SOBRE CONFLITOS DE INTERESSE

A BLOXS CAPITAL LTDA, CNPJ 41.847.533/0001-90 é empresa do grupo econômico da plataforma Bloxs. A mesma figura como agente de garantia da operação, no sentido de preservar o interesse dos investidores e o fiel cumprimento do contrato, sendo remunerada mensalmente com R$ 2.000,00. para acompanhamento, validação e controle das liberações referentes às aquisições do ativos selecionados.

8 INFORMAÇÕES SOBRE A REMUNERAÇÃO DA PLATAFORMA ELETRÔNICA DE INVESTIMENTO PARTICIPATIVO E OS CRITÉRIOS UTILIZADOS PARA SUA DETERMINAÇÃO

a. Remuneração Fixa: R$ 10.000,00

b. Taxa de Sucesso: 5% do valor captado.

c. Taxa de Plataforma: R$ 800,00 mensais.

9 INFORMAÇÕES SOBRE A TRIBUTAÇÃO APLICÁVEL

Os rendimentos decorrentes de Certificados de Recebíveis imobiliários são isentos de IR nos termos art. 3º, II da lei nº 11.033/2004.

10 ADVERTÊNCIA

A sociedade empresária de pequeno porte e a oferta apresentada nesta plataforma estão automaticamente dispensados de registro pela Comissão de Valores Mobiliários - CVM.

A CVM não analisa previamente as ofertas.

As ofertas realizadas não implicam por parte da CVM a garantia da veracidade das informações prestadas, de adequação à legislação vigente ou julgamento sobre a qualidade da sociedade empresária de pequeno porte.

Antes de aceitar uma oferta leia com atenção as informações essenciais da oferta, em especial a seção de alertas sobre riscos.

11 PROCESSOS JUDICIAIS E ADMINISTRATIVOS

A Emissora não é parte em qualquer processo judicial, administrativo ou arbitral, de qualquer espécie ou grau de sigilo, que seja relevante para os seus negócios.

M

G

S

A

R

F

S

G

P

P

L

M

R

J

R

I

J

V

R

G

L

N

A

B

L

D

A

D

C

L

T

A

R

F

J

H

N

P

D

G

M

M

D

B

M

T

M

A

M

M

M

A

R

F

J

A

M

F

M

J

A

C

V

+37

Baixe a apresentação resumo e saiba mais sobre a operação

Baixar ApresentaçãoOportunidades Abertas

CR - Docg

Dívida | Crédito Estruturado

Investimento mínimo: R$ 5.000,00

Prazo: 36 meses

Pagamento: Mensal, após 12 meses de carência